银行普通定期存款,存几年最划算?(银行存款产品的不同针对不同需求,选择存款需谨慎。)

银行存款产品的不同针对不同需求,选择存款需谨慎。

银行存款之所以设计很多款产品,就是因为不同的人对存款的种类需求是不一样的,所以,不同的存款产品适用于不同的人群,很难说某一款存款产品是否划算,只能说对某些人是划算的,但同时它对另一部人又是不划算的。

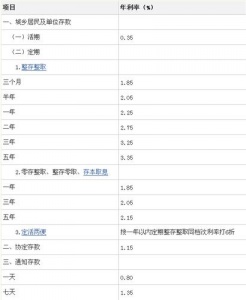

我们熟悉银行存款的人可以知道,银行的存款,时间越长,给出的利率越高,相反,时间越短,给出的利率越低。如一年期的定期存款,利率通常在1.75%左右,而5年期的存款,则可以达到5%左右。

如果你有50万元,5年之内没有什么用处,一不投资,二不急用,那么用这50万元做5年定存,一方面可以保证本金利息安全,二来还可以拿到比价高的利息收益。我们以比较高的5.5%利率来计算一下:

5年到期后,本息加在一起是:50万+50万*5.5%*5=637500元,这样看来,收益还是相当不错的,50万定存5年,利息收益13万余元。

大部分朋友都知道,如果存5年定期,就意味着5年之内这笔钱是不可以随意动用的。如果一旦需要用钱,从银行提前取出本金,就要按照活期利率给付利息,也就是执行0.3%的活期利率,这是非常不划算的。

所以,时间比较长的定期存款不适合短期内需要用钱的人。

为了我们自身的利益,建议大家在存定期存款,特别是这种时间比较长的定期存款之前,一定要考虑周全,不然,就会给我们自身带来损失。

最为主要的就是要考虑,你近期内是否会有用钱的地方?这笔钱存入后如果一旦需要用钱,你是否还有其他的途径解决?是否会提前支取这笔定期存款?

在考虑到所有的可能之后,建议大家把资金分开储蓄或配置,以防紧急情况发生后资金周转不开。

以50万本金为例,大家可以把40万存入定期,获得高额利息收益。剩余的10万元存入可以靠档计息的智能存款产品,如果临时需要用钱,提前支取这10万元,就会采用靠档计息的方法,利息收益不会损失太多。如果期间不需要用钱,这10万元存满5年,同样可以获得接近5.5%的高利率收益。

如何选择合适的定期存款期限及利率计算方式

理论上来说,定期存款越长,利率越高,可以获得的收益也越高,所以期限越长越好,但是现实中,我们存款时,考虑的往往不止收益一方面,流动性也是很关键的一个方面,因为你不知道自己什么时候要用到这笔资金。

对于大部分银行的普通定期存款而言,提前支取是按照活期的利率计算利息的,而对于未来,很多都是我们所无法预计的,所以定期期限太长并不是一个最好的存款方式。

对于普通定期的期限,有两种方式选择:一是集中存在两年期及三年期两个期限里,这两个期限属于银行定期期限的中档值,兼顾了收益性及一定的流动性,但是这种方式仍然存在一定的不确定性。二是把资金拆分为多份,比如5份:半年期、一年期、两年期、三年期以及五年期各存一份,这样各个期限兼顾(流动性及收益性均有),临时需要资金时,可以选择利息损失度最小的一个期限进行取现。

很多人都说,银行嫌贫爱富,这个是有道理的,在银行有一款存单叫做:大额存单,大额存单的起存点为20万元,其具有一个非常突出的优势功能叫做靠档计息。

什么是靠档计息呢?举个例子:你存5年期的存单,1年后要提前支取,那么就按照1年的定期利率计息;2年后要提前支取就按照2年期的利率计息,依此类推,而且为了减少客户的损失,大额存单是具有1个月、3个月、6个月、9个月、1年、18个月、2年、3年和5年共9个期限的,比普通的定期多了3个期限(1个月、9个月以及18个月)。

大额存单的起存点太高,大部分人都无法享受到靠档计息的功能,不过民营银行的出现让一切都变为了可能,所以市场是需要竞争的。目前很多民营银行推出了智能型存款,其计息的方式是大额存单靠档计息的升级版,如下图所示,某民营银行分期计息的智能存款利率表,按照图中的利率表,你存5年期的,假设2年半后要提前支取,这两年半的利率均按照2.94%计息,那为什么说它是靠档计息的升级版呢?因为靠档计息如果是两年半提前支取,其计息规则为2年的定期利率以及半年的活期利率。

对于普通的定期,我们可以通过分期存款来获得一定的流动性,存款期限多样化或者选择两年期及三年期的;对于具备靠档计息功能以及民营银行的智能型存款,这个则无需多考虑,直接存最长的期限即可。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 490382048@qq.com 举报,一经查实,本站将立刻删除。